美国通胀又升了!配资平仓

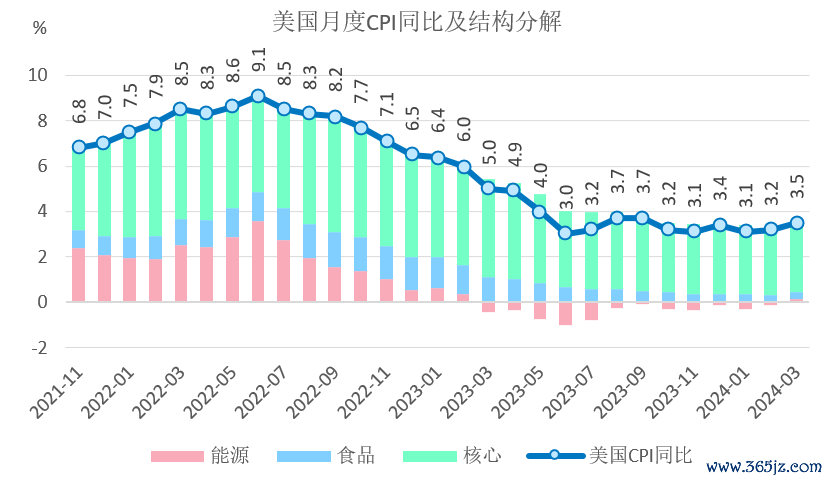

美国劳工统计局数据显示,美国3月CPI同比增3.5%,高于预期的3.4%,同时也高出前值3.2%。美国3月CPI环比增0.4%,超过预期的0.3%,持平前值。剔除食品和能源后,美国3月核心CPI同比增3.8%,高于预期的3.7%,持平前值。3月核心CPI环比增0.4%,高于预期的0.3%,同样持平前值。

美国通胀超预期上升,结合上周五公布的超预期非农就业数据,显示美国就业强劲、通胀回升,经济热度再起,美联储降息预期进一步延后。

整体看,美国3月CPI涨幅超预期,能源、房租与非房服务成为重要影响因素。除了能源与地缘政治冲击有关外,房租、非房服务均与居民强劲的收入息息相关,结合3月公布的强劲非农就业数据,当前工资—通胀螺旋依旧顽固,将是美国后续抗击通胀的“心腹大患”。

美国经济非典型表现值得关注

在经历了近40年来最快速加息之后,美国经济一度有所降温,并且在与通胀的抗争中有所收获。但自2023年四季度以后,美国在对抗通胀上力不从心。从2023年10月开始算,至2024年3月,美国CPI同比反而从3.2%升高到3.4%,即便剔除重新反弹的国际能源价格,核心通胀也仅从4.0%小幅下降至3.7%。对于致力于将长期通胀调回2%政策目标的美联储来说,过去6个月的抗通胀成绩单不尽如人意。

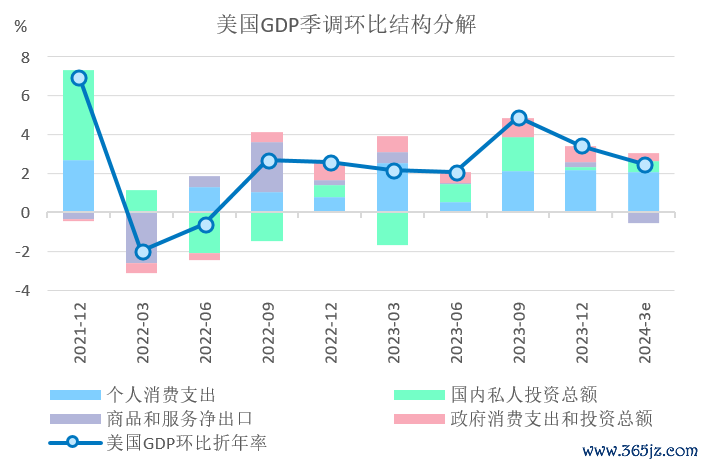

不过另一方面,美国经济却保持了出人意料的韧性。在众多经济学家看衰的情况下,2023年美国经济不仅不按照教科书和众多传统前瞻性指标所预言的那样发生衰退,还出人意料地强劲增长。

数据显示,2023年三、四季度美国GDP环比折年分别增长4.9%和3.4%,连续大超市场预期,全年增长2.5%,高于潜在增速。亚特兰大联储GDPNow模型预计2024年一季度美国经济将继续环比折年增长2.5%,考虑到该模型相对准确的过往历史,以及众多高频数据的佐证,一季度美国经济大概率将继续高于潜在增速。

如何理解美国经济的非典型表现

近期美国财长耶伦访华的一个重要问题,就是讨论“两国及全球经济平衡增长”议题。

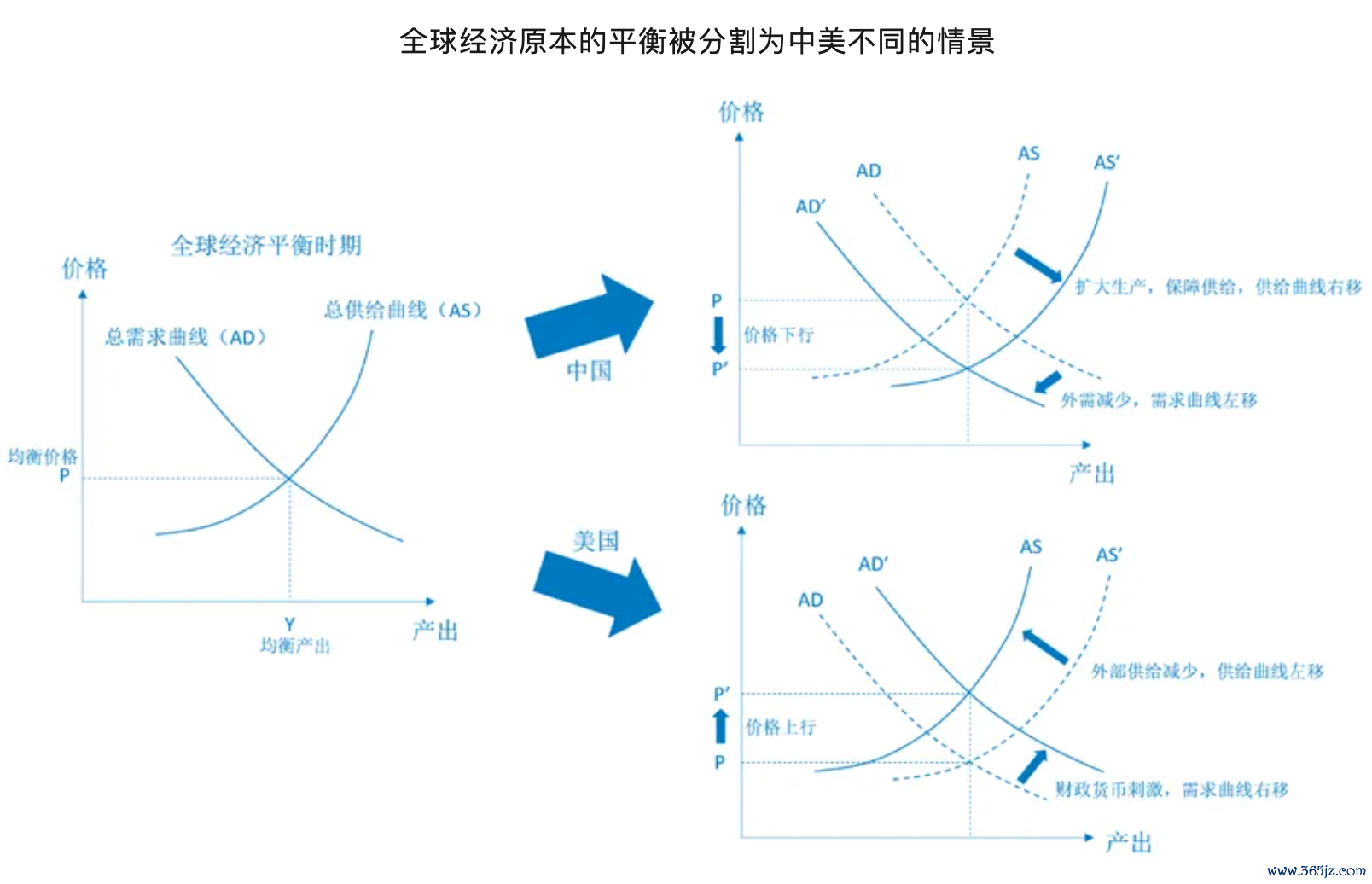

中美经济之间的平衡,主导着全球经济的平衡。自中国2000年入世以来,中美两国一起推动产业链全球化发展。其中,美国占据价值链的两端,在上游负责基础科研,技术研发与设计,在下游负责消费;中国则占据价值链中游,主要负责技术落地和生产制造,全球化下的国际产业链分工明晰,全球经济保持稳健增长和低通胀的最优组合。中美经济形成了“你中有我,我中有你”的紧密关系。

然而近十年来,随着中国产业链不断向高端发展,美国在中高端价值链的优势地位受到威胁,同时中国则有意将低端制造向其他新兴市场国家转移。在下游消费端,随着人均GDP的增长,中国开始推动消费升级。由此,中国在全球价值链中的地位开始由中游向两端扩散,中美互补合作逐渐转为相互竞争关系。随着特朗普上台,中美贸易摩擦让两国关系急转直下,而疫情及拜登政府的上台,更进一步让中美在国际产业链上的合作开始“脱钩”。中美经济与全球经济不再平衡,是当前中美经济协商所迫切需要解决的问题。

如果用总需求—总供给模型(AD-AS)来描述,全球经济开始处在下方左图的平衡状态。随后,中美两国原本的供给需求平衡被打破,中国作为供给方损失的需求,即是美国作为需求方损失的供给。

在两国分开的AD-AS图中,中国损失了来自美国的外需,需求曲线AD左移至AD’,而中国则积极保障生产,并新增了产能(部分由于疫情期间的全球新增订单),供给曲线由AS右移至AS’,最终导致均衡价格下行(右上图)。相反,美国损失了来自中国的供给,供给曲线由AS左移至AS’,同时为应对疫情通过财政与货币政策刺激总需求,需求曲线AD右移至AD’,最终导致均衡价格上升(右下图)。

以上情况基本解释了从中美贸易摩擦开始,一直到2022年美国宽松货币政策结束并讨论转向收紧货币政策,并且同时期经历较大通胀压力的过程。

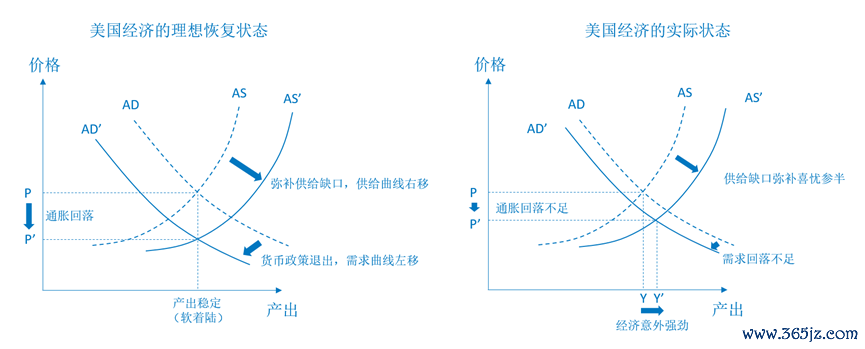

为了解决高通胀问题,同时保证在与中国的竞争中获得优势,美国从2022年开始推出了一系列政策,力求恢复供给缺口(AS曲线恢复右移),同时给需求降温(AD曲线反向左移),在理想环境下,美国经济应该是下方左图,即经济保持稳健(软着陆),同时通胀回归正常水平。

但是自去年年中以来,美国经济发生了一些超出预期的因素,打乱了美国经济理想恢复的计划。最终出现的效果是,通胀回落但不够,经济却增长超预期(上方右图)。

首先是美国经济的供给曲线在恢复缺口时遇到的意外因素。

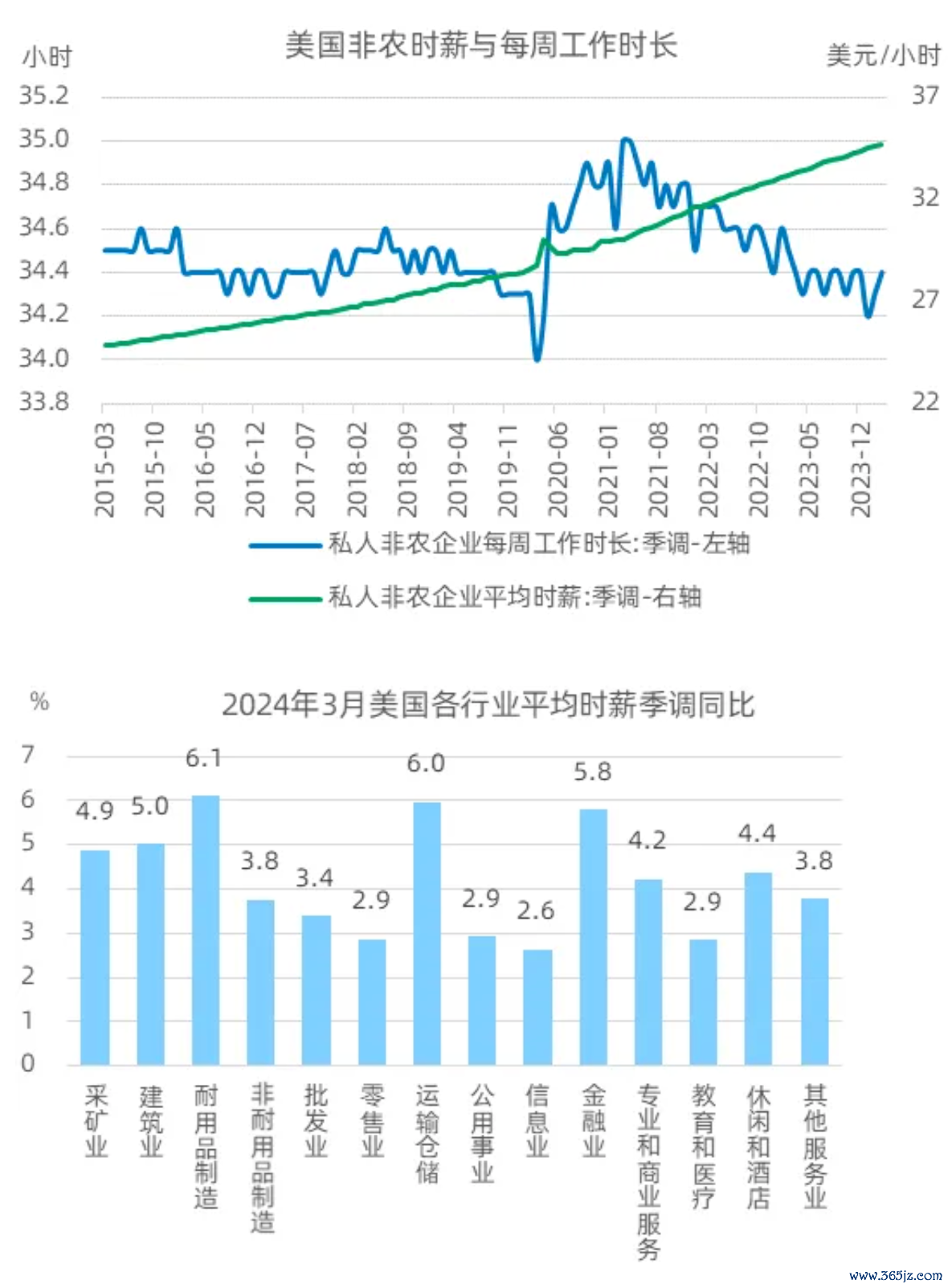

一是劳动力市场的供给恢复缺口不足。导致这方面的因素很多,比如新冠疫情导致的劳动力永久损失,移民暂时性流入下降,后遗症问题导致缺勤率升高,居家办公习惯后不愿返岗,兼职和灵活就业增加和全职就业下降等。由于劳动力恢复不及时,美国劳动参与率尽管一度恢复,但随后趋于停滞并仍低于疫情前,而平均每周工作时长也不断回落。同时美国的职位空缺数尽管一度回落,但依旧保持在875万个,远高于疫情前的600万个。从行业看,相较于疫情前,专业商业服务、医疗保健、住宿餐饮、政府部门的职位空缺数仍然很高。

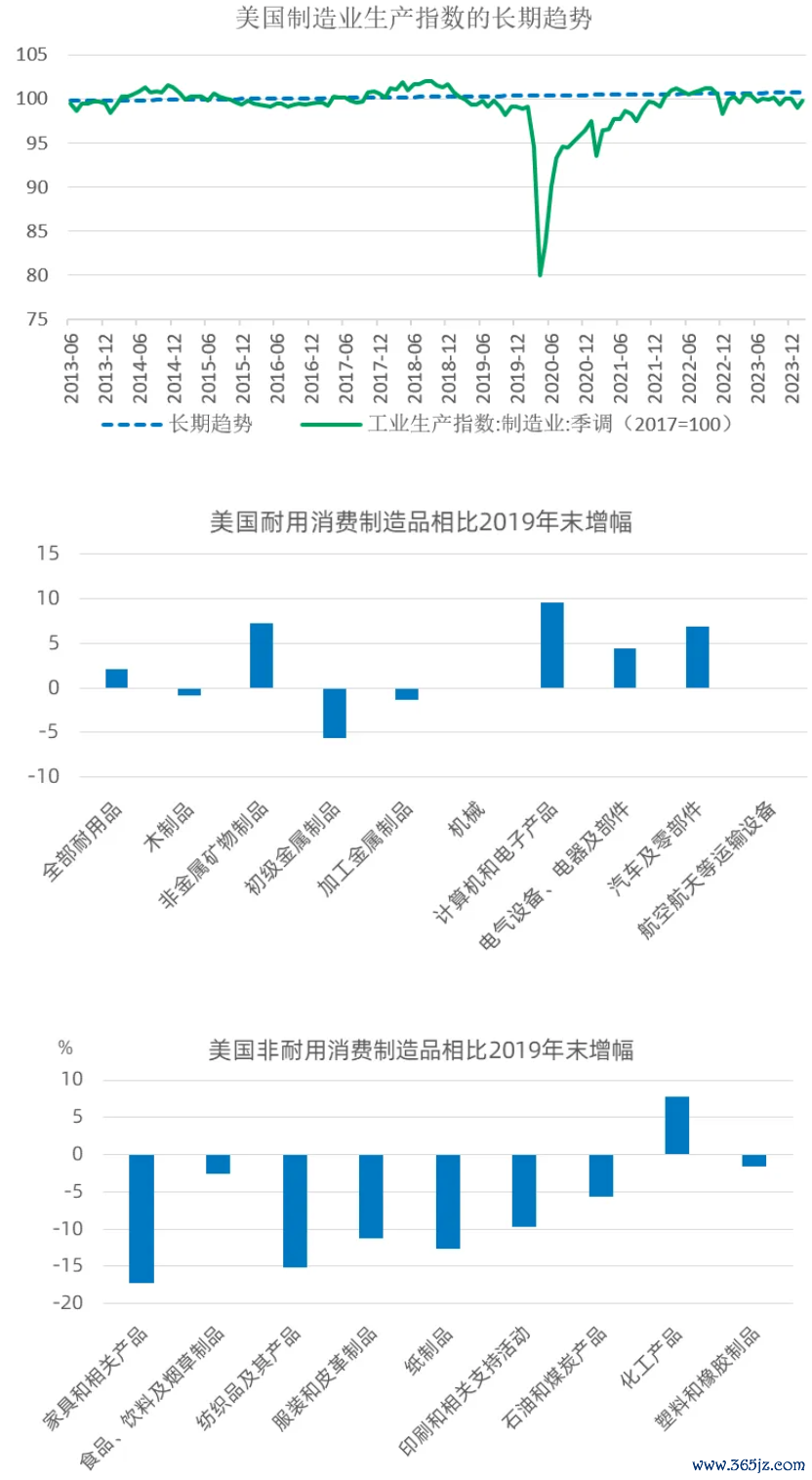

二是产业链回归美国成效不足。通过对中国贸易和产业链市场遏制措施,以及通过《通胀削减方案》《芯片与可持续法案》等措施,美国希望将制造业回流美国,促进供给曲线修复,并摆脱对中国的依赖。从效果来看,中国企业借助美国友岸(东南亚等国)和近岸(墨西哥)借道进入美国,使得美国的制造业回流本土计划有所折扣。从美国制造业生产指数走势看,目前美国制造业尚未恢复到长期趋势,而从分产业的数据看,与2019年末相比,耐用消费品制造业有增有降,而非耐用消费品则多数下降。

三是人工智能产业的意外突破,成为美国供给侧恢复的一个意外利好。自Chat-GPT模型推出以来,人工智能突然成为美国经济的新增长点,AI革命改善生产率,有助于供给曲线的缺口恢复。

总体来看,美国经济在供给侧缺口回补上可谓喜忧参半,在AS-AD图中总供给曲线右移的效果与理想状态相比或差别不大。

其次是美国经济在需求回落时面临的意外因素。

一是供给侧的意外因素,对需求产生了一定影响。供给影响需求,主要通过工资收入和财富效应实现,具体看,由于劳动力供给恢复不及预期,导致就业市场偏紧,工资收入保持较为强劲的增长。至2024年3月,美国平均时薪同比增长依旧保持在4.1%,尽管较前期回落,但仍高于长期通胀目标2个百分点。较高的薪资收入促进美国消费保持持续强劲,并且使得工资—通胀螺旋更加顽固。此外,AI技术革命推升了美国相关龙头科技公司的股票价格,股市繁荣带来财富效应,也支撑了美国的需求。

二是超额储蓄的影响似乎被低估了。疫情期间居民部门最多时期积累了超过2.2万亿美元的超额储蓄,经过长达2年半的消耗,目前还剩约3000亿~5000亿美元的规模,预计能继续维持4~6个月。此前流行的观点认为,由于存在收入分配不公平问题,不需要等到超额储蓄耗尽美国消费就会减弱。但从实际情况来看,超额储蓄对美国消费的支撑作用似乎被低估了。

三是美联储对抗击通胀的决心一度过早转向应对衰退。自2023年7月加息至5.5%后,美联储持续保持按兵不动。在原有框架下,教科书式的经济学逻辑以及一些前瞻性指标(比如持续倒挂的国债收益率)确实指示了衰退风险。在2023年末,一些最看空的分析人士认为美国衰退迫在眉睫,并认为2024年美联储会降息超过175bp。此外,在利率保持高位期间,美联储也在市场预期引导上并不坚定,这使得10年期国债收益率一度跌破4%,并任由金融条件提前转向宽松。

综上所述,美国的需求回落是不及预期的,在AD-AS图中,需求曲线仅小幅左移,其与供给曲线形成的新均衡点,显示通胀不足而增长有余。

在3月出人意料的强劲非农就业数据和重新反弹的通胀数据面前,美国经济的非典型表现暴露无遗。

对于下一步,美联储会重新将政策重心调整到“控通胀”而非“防衰退”之上。预计初次降息将进一步后推至7月或9月。若通胀压力进一步抬升,不排除美联储会抛出“再次加息”的讨论,以引导市场预期从紧,但实际发生的可能性不大。从全年看,预计仅降息1~2次将是大概率事件。

(温彬系中国民生银行首席经济学家,应习文系中国民生银行研究院宏观研究中心高级研究员)

第一财经获授权转载自“民银研究”微信公众号。

举报 文章作者

温彬

应习文

相关阅读 陶冬:鲍威尔温柔地延迟减息令市场大悦

陶冬:鲍威尔温柔地延迟减息令市场大悦笔者认为今年美国还是会降息的,不过触发点可能不是经济数据,而是出于金融稳定考量。

昨天 10:55 零度解读美联储5月1日利率决议发布会

零度解读美联储5月1日利率决议发布会鲍威尔兜了无数圈子就说了一句话,我不知道接下去要干什么,咱们等着瞧。华尔街听完之后认为这是鸽派。

05-05 12:55 美联储迟迟不降息影响来了!亚洲多个经济体保卫本币,美国经济也暗中受伤

美联储迟迟不降息影响来了!亚洲多个经济体保卫本币,美国经济也暗中受伤一边是竭力或明或暗保本币的亚洲经济体;另一边,随着美国一季度GDP数据爆冷,强美元伤害美国经济的警告声也再次响起。

04-30 15:43 跌向160“危险”水平后日元波动性风险还在加剧,日本政府为何还不干预

跌向160“危险”水平后日元波动性风险还在加剧,日本政府为何还不干预越来越多分析认为,短线需要关注日本政府干预的可能性和日元空头获利了结的可能性。

04-29 15:59 美联储年内降息前景如何?美大选如何影响政策?专访瑞士百达崔晓

美联储年内降息前景如何?美大选如何影响政策?专访瑞士百达崔晓我们现在预期美联储今年降息2次配资平仓,但风险在于如果通胀居高不下或者下降比预计缓慢,那么美联储很可能今年只能在12月降息一次,甚至推迟到2025年。

04-29 14:47 一财最热 点击关闭